青色特別控除をお考えの方

不動産所得又は事業所得の事業を営んでいる方で、青色申告者に対する特典の一つに所得金額から最高65万円又は10万円を控除するという「青色申告特別控除」があります。

所得税の節税だけでなく、所得金額から計算される「住民税」さらには「国民健康保険」まで及びますので、65万円控除を受けたいと思っている方は多くいらっしゃると思います。

また、もしも損失(赤字)の金額がある場合には、損失額を翌年以後3年間にわたって繰り越して所得金額から控除できることも特典の1つです。

不動産所得又は事業所得の事業を営んでいる方で、青色申告者に対する特典の一つに所得金額から最高65万円又は10万円を控除するという「青色申告特別控除」があります。

所得税の節税だけでなく、所得金額から計算される「住民税」さらには「国民健康保険」まで及びますので、65万円控除を受けたいと思っている方は多くいらっしゃると思います。

また、もしも損失(赤字)の金額がある場合には、損失額を翌年以後3年間にわたって繰り越して所得金額から控除できることも特典の1つです。

65万円の青色申告特別控除の要件 引用:国税庁

(1)不動産所得又は事業所得を生ずべき事業を営んでいる

(2)これらの所得に係る取引を正規の簿記の原則(一般的には複式簿記)により記帳している

(3)(2)の記帳に基づいて作成した貸借対照表及び損益計算書を確定申告書に添付し、この控除の適用を受ける金額を記載して、法定申告期限内に提出する

不動産などの貸付けによる事業的規模の判定 引用:国税庁

(1)貸間、アパート等については、貸与することのできる独立した室数がおおむね10室以上

(2)独立家屋の貸付けについては、おおむね5棟以上

65万円の青色申告特別控除を受けたいと思う場合、このように簿記の知識や、帳簿の作成に手間がかかることもあり、難しいと思われている方や、記帳代行を依頼したとしても、その報酬と節税分との差が少ししかないとお考えの方もいらっしゃるかと思います。

しかし、所得税法では白色申告にも帳簿の作成・保存義務があります。

同じ苦労をするのであれば、青色申告の届出をして、さらには65万円の控除を受けられたほうが有利なのは明らかです。

個人で事業を行っている方の帳簿の記載・記録の保存について 引用:国税庁

事業所得等を有する白色申告の方に対する現行の記帳・帳簿等の保存制度について、平成26年1月から対象となる方が拡大されます。

<対象となる方>

事業所得、不動産所得又は山林所得を生ずべき業務を行う全ての方です。

※所得税の申告の必要がない方も、記帳・帳簿等の保存制度の対象となります。

<記帳する内容>

売上げなどの収入金額、仕入れや経費に関する事項について、取引の年月日、売上先・仕入先その他の相手方の名称、金額、日々の売上げ・仕入れ・経費の金額等を帳簿に記載します。

記帳に当たっては、一つ一つの取引ごとではなく日々の合計金額をまとめて記載するなど、簡易な方法で記載してもよいことになっています。

なにより、事業・不動産賃貸業においては、経営や資金繰りを考えることが一番重要です。

経営は正確な情報を基に判断をしてゆく必要がありますが、税務でも事前の届出が必要なことも多く、遡って対応することが難しいケースがあります。

「あの時こうしていれば…」ということにならないよう、記帳代行を、手間(人件費)や65万控除による節税効果だけはでなく、経営や資金繰りの判断材料としてご活用することをお勧めいたします。

アルメリア税理士法人では、節税はもとより、事業主様により安定した成長を遂げていただきたいと考えております。

更なる節税効果が期待できる場合には、税務の知識を通じて、アドバイスを行うことができます。

また、ご相談事項は、「将来の法人成り、消費税の対策、事業継承、相続税の対策」にまで及び、それらの対策は、事前または長期に時間を要することがほとんどです。

青色申告の特典や特別控除が受けられるかご不明な方、更なる節税を期待したい方、経営を有利に進めたい方は、ぜひご相談ください。

小規模事業者向パッケージプラン料金表

消費税でお困りの方

消費税は事業者全員が納めなければならないわけではありません。

基本的には、前々年度の課税売上高が1,000万円を越えるかどうかで、課税事業者であるかが決まります。

つまり、事業開始2年間は課税期間がありませんので、免税事業者となりますが、

特定期間の課税売上高又は給与等支払額のいずれか低い方の金額が1,000万円を超える場合は、納税義務が発生します。

法人の場合は、資本金が1,000万円以上であれば、自動的に納税義務が発生します。

消費税は事業者全員が納めなければならないわけではありません。

基本的には、前々年度の課税売上高が1,000万円を越えるかどうかで、課税事業者であるかが決まります。

つまり、事業開始2年間は課税期間がありませんので、免税事業者となりますが、

特定期間の課税売上高又は給与等支払額のいずれか低い方の金額が1,000万円を超える場合は、納税義務が発生します。

法人の場合は、資本金が1,000万円以上であれば、自動的に納税義務が発生します。

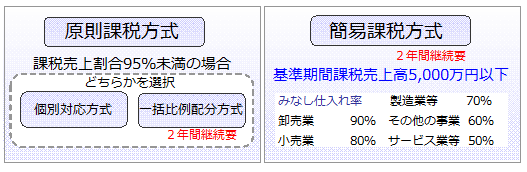

消費税額は「原則課税方式」により、売上に伴う「預かった消費税」から、経費などで「支払った消費税」を差引いて計算されます。

計算方式のもう1つに、「簡易課税方式」があります。

こちらは、基準期間の課税売上高5,000万円以下の中小事業者のみに認められ、「預かった消費税」にみなし仕入率を掛けて、簡便的に「支払った消費税」を計算する方法です。

また、消費税には取引の内容により、課税品目、非課税品目、不課税品目、免税品目があります。

これらを集計し、課税売上の割合が95%未満又は課税売上高が5億円を超える場合には、調整計算が必要です。

調整計算の方法には「個別対応方式」と「一括比例配分方式」という2つがあり、事業者はどちらか有利な方を選択できます。

また、多額の設備投資を行ったり、輸出で免税取引が多い方などの場合には、「預かった消費税」より「支払った消費税」の方が多くなり、消費税が還付されるケースもあります。

これらを選択する際に、税務署への届出が必要になりますが、事前であることがこの選択を難しくする要因でもあります。

例えば、簡易課税制度を選択する場合は「消費税簡易課税制度選択届出書」を課税期間の開始日の前日までに提出する必要がありますので、

申告時に計算をしてから、こちらの方式を選ぶことはできません。

さらに「簡易課税方式」や「一括比例配分方式」は一度選択すると2年間は継続しなければならないので、

この2つを選択しようとする場合には、将来の事業計画、売上や経費の見込み等を慎重に判断する必要があります。

還付が期待できるケースでも、免税事業者であれば還付を受けることはできませんので、事前に届出をして、あえて課税事業者とならないと還付を受けることはできません。

このような複雑な条件の中で、どの方式をとらねばならず、どちらが有利になるかは、とても気になるところです。

資金面でも注意が必要で、消費税は利益が出たときに納める所得税や法人税とちがい、例え赤字でも納税額が発生することがあります。

経費のなかには消費税のかからない人件費などが含まれているからです。納税額を予測して、あらかじめ納税資金の準備をすることも必要です。

安定した資金繰りと有利な選択をするためには、日々の確認はもちろんのこと、事前または計画的な対策もとても重要となります。

アルメリア税理士法人では、申告書や各種届出書の提出業務と、事前または長期にわたる消費税の対策をサポートいたしております。

ご提出する月次財務報告書は、納税額の予測や資金繰りを把握するための資料となりますので、

これを参考にしながら、事業者様と打ち合わせを行い、有利な方式を選択できるようにアドバイスを行っております。

消費税の記帳処理、個別対応方式をとりたい方の会計業務についても、ご相談を承っております。

贈与を受けた又はお考えの方

贈与税とは、個人から現金や不動産など経済的価値のあるものをもらった時にかかる税金です。

財産を受け取った人に課税されます。

財産には、現金、預貯金、 有価証券、土地、家屋、貸付金、営業権などが含まれます。

また、次のような場合でも、贈与とみなされて課税の対象となることがあります。

贈与税とは、個人から現金や不動産など経済的価値のあるものをもらった時にかかる税金です。

財産を受け取った人に課税されます。

財産には、現金、預貯金、 有価証券、土地、家屋、貸付金、営業権などが含まれます。

また、次のような場合でも、贈与とみなされて課税の対象となることがあります。

・他人が支払っていた生命保険金の受け取り

(死亡した人が被保険者の生命保険を受け取った場合は相続税の対象)

・著しく低い価額で財産を譲り受けた場合

・債務免除を受けた場合

贈与税の課税方法には「暦年課税」と「相続時精算課税」の2通りがあります。

暦年課税では、1年間にもらった財産の合計額から基礎控除額の110万円を差し引いた残額に課税され、財産の合計額が110万円以下なら贈与税はかかりません。

一定の要件に該当する場合には、相続時精算課税を選択することができます。

贈与のあったときにいったん贈与税を計算し、相続のあったときにそれを戻しいれ、先に納付した贈与税を控除して納付する制度です。

贈与の特例もいろいろなものがあり、

住宅取得資金等の「住宅取得等資金に係る相続時精算課税制度」や、配偶者からの「居住用財産の贈与の特例」などの特例があります。

相続税対策として生前贈与を活用すれば、効果的に相続税の軽減が図れますので、

これらの非課税枠や制度、特例適用などを有効に活用したいと思われる方も多くいらっしゃると思います。

これらを活用するには注意点も多く、たとえば、暦年課税で毎年110万円を10年間贈与したような場合には

「連年贈与」として認定され、10年分の税金を払わなければならないこともあります。

このようにならないために、都度、贈与契約書を作成しておくことや、銀行振り込みの記録を残すこと、

あえて基礎控除額を上回る贈与税申告をし納税する、などの工夫が必要です。

相続を考える上では、一次相続に対して高い効果があっても、二次相続までを考えることで更に有効になるケースもあります。

アルメリア税理士法人では、贈与税の申告を通し、相続にかかる一連の対策についてご相談を承っております。

不動産売却に関わる贈与では、個々の条件により注意点も多く、税金以外の手続きが必要な場合があります。

必要に応じ、司法書士などの専門家をご紹介させていただきますので、トータルなサポートが可能です。

ホームページ限定!特別パッケージ